美国媒体报道,华尔街认为中国股票有不少值得看好的因素,但也有许多怀疑者认为,有更好的方式押注这个全球第二大经济体的复苏。

《华尔街日报》报道,随着期待已久的重新开放让压抑了三年的中国消费需求得以释放,分析师们看到了从一波增长浪潮中获利的机会。初步数据显示,在经历了长达几年的严厉的疫情防控后,中国人的旅游、外出就餐和报复性消费迅速反弹。

自去年10月底中国的动态清零政策明显走向终结以来,追踪美国、香港和中国大陆上市的中国股票的MSCI明晟中国指数已上涨约30%。同期标普500指数仅微升1.2%。

高盛预计MSCI明晟中国指数年底前将达到85点,较上星期四(3月16日)63.6的收盘点位上涨逾33%。与此同时,瑞银将中国股票列为其全球策略中“最受青睐”的股票。该行早前在报告中写道,与估值较高且经济可能陷入衰退的美国市场相比,能够受益于中国重新开放的股票存在更好的投资机会。此外,美国银行业的信心危机也给投资环境增添了更多变数。

但就在中国经济升温的同时,中美关系却在降温。中国领导层对美国的口头攻击再次引发对中国经济是否适合投资的担心。

报道称,在最坏的情况下,如果美国对中国实施类似于俄罗斯入侵乌克兰后对俄罗斯实施的制裁,可能会使美国投资者持有的中国资产变得一文不值。自今年1月下旬中国气球首次在美国领空被追踪到以来,MSCI中国指数已累计下跌15%左右。

Comgest SA驻巴黎的全球股票投资组合经理莫卡多(Richard Mercado)说:“投资者通常会问我们关于中国的问题......由于政治方面的不稳定因素,他们在投资中国以前会三思而行,即便这意味着错过一些中国复苏的题材。”

作为一种替代,许多投资者试图一方面押注中国经济增长,一方面尽量减少投资中国股票的直接风险以及相关的政治风险。

策略师们说,在不直接投资中国资产的情况下,挖掘中国经济重新开放题材的一个方法是投资任何在中国有大量业务的大型消费品牌。他们说,星巴克、耐克公司、万豪国际集团和法国奢侈品巨头LVMH集团符合这些条件。

纽约对冲基金Weiss Multi-Strategy Advisers的副首席投资官爱德华兹(Mike Edwards)说,该公司正在押注有望从重新开放中受益的非中国公司,包括有大量中国业务的旅游公司和欧洲奢侈品品牌。由于面临未来受到美国制裁的风险,该公司正避开半导体制造商和具有潜在军事用途的民营企业。

爱德华兹说:“我们已经大大增加了对中国经济增长这一因素的敞口,但不一定增加对中国的直接敞口。”

尽管有些人裹足不前,但资金正在流入中国股票基金。根据资金流动数据提供商EPFR的数据,截至3月8日,投资者今年已向专门的中国股票基金投入了82亿美元(下同,约110亿新元)。最近,流入中国科技和医疗健康或生物科技股票基金的资金有所增加,香港股票基金也有大量资金流入。

EPFR的研究部主管勃兰特(Cameron Brandt)说:“在美国,政策上的有利因素已变成不利因素,而在中国,情况恰恰相反。”勃兰特也说:“中国希望重获投资者青睐。”

在美联储试图通过收紧货币政策给国内经济降温之际,中国政府正在采取更加宽松的立场。对政府干预中国科技公司的担忧也有所缓解,这些公司的估值也更加低廉。

以阿里巴巴集团的美国存托凭证(ADR)为例,最近该ADR基于未来12个月预期收益的市盈率为9.6倍。相比之下,其2019年和2020年的预期市盈率接近30倍。标普500指数的预期市盈率约为17.5倍。

总部位于新泽西州的资产管理公司Harding Loevner的投资组合专家瓦斯(Ray Vars)表示,对于那些愿意购买中国公司股票的人来说,机会比比皆是;该公司在管资产规模为550亿美元,已在上调其全球策略中的中国股票配置比例,并趁最近的回调加仓,具体看好旅游、运动服装和化妆品公司以及部分金融股。难点在于让客户参与进来。

瓦斯说:“中国从一个受到投资者大力追捧的市场变成了一个有点被排斥的国家,特别是在俄罗斯入侵乌克兰之后......我认为历史一再证明,今日令人感觉不值得投资的股票,未来终将成为很棒的投资。”

特稿:中国宣示进入 对美“打会还手骂会还

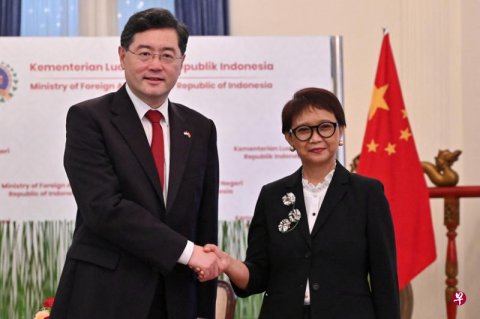

特稿:中国宣示进入 对美“打会还手骂会还 再多护栏也挡不住脱轨翻车 秦刚:美若再打

再多护栏也挡不住脱轨翻车 秦刚:美若再打 下午察:TikTok夹在中美博弈之间

下午察:TikTok夹在中美博弈之间 马国特稿:朝野恶斗不休 影子内阁恐成泡影

马国特稿:朝野恶斗不休 影子内阁恐成泡影 张忠谋支持美国拖慢中国半导体发展 但供应

张忠谋支持美国拖慢中国半导体发展 但供应 中国亚细安加快磋商 《南中国海行为准则》

中国亚细安加快磋商 《南中国海行为准则》  小马可斯重申 菲不会放弃任何一寸领土

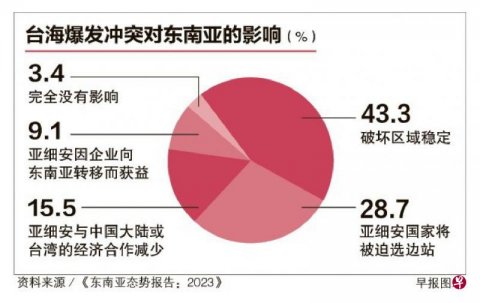

小马可斯重申 菲不会放弃任何一寸领土 逾八成受访者认为 台海冲突会带来负面影响

逾八成受访者认为 台海冲突会带来负面影响