(华盛顿综合电)根据美国一项调查,尽管市场交易似乎显示金融危机即将到来,但在近期的金融动荡和蔓延担忧背后,大多数投资者看到的是美国经济仍然强劲。

硅谷银行等三家美国银行倒闭,以及对瑞信、第一共和银行在内的其他银行的紧急救助,导致市场恐慌情绪蔓延,股市和债券收益率大幅下跌。投资者对美国联邦储备局的加息预期迅速降温,掉期合约甚至反映出投资者对美联储将在几个月内降息的预期,经济衰退的警告也在加剧。

然而,根据彭博MLIV Pulse于3月13日至17日对519名投资者,包括专业机构和散户投资者的调查,大多数受访者认为,美国经济将避免硬着陆。约三分之二的受访者预测,美国经济要么正在走向软着陆,要么正在增长,要么将不着陆。另外,多数受访者倾向于认为,美联储将继续加息,使通货膨胀更接近目标水平。

这项调查结果表明,投资者对可能出现的经济结果的看法与市场交易方向不匹配,这是因为市场交易方向是由市场势头和对银行业危机“滚雪球”般的担忧驱动的。

PGIM固定收益部门联席首席投资官彼得斯说:“关于银行业传染风险的问题,实际上是非理性恐惧的蔓延。”

此外,MLIV Pulse的调查显示,投资者对美联储仍有信心。超过60%的散户和专业投资者认为,美联储没有失去信誉。

美联储将于本周四(23日)公布利率决议。投资者认为,美联储本周的决定将介于暂停加息(出于对金融稳定的担忧),以及加息25个基点(以继续遏制通胀)之间。

斯坦福大学金融学教授达菲说:“美联储仍将长期收紧政策以压低通胀。美联储最有可能的路径是暂停加息,或许只是等到下一次会议,然后将根据通胀数据的指示恢复加息。”

对美联储来说,过去一个多星期的金融动荡对实体经济造成的重大冲击是一种风险,而不是预期的结果,甚至也不是可能的结果。而持续高通胀是一个事实,决策者已经与高通胀斗争了一年,但迄今为止进展甚微。因此,即使美联储本周选择暂停加息,也可能是一种“鹰派”的暂停,这种暂停会让市场企稳,但会增加未来进一步加息的风险。

英国剑桥大学经济学者查尔斯·里德接受新华社记者访问时说,硅谷银行倒闭的重要原因是利率快速上升。利率上升给全球金融市场造成巨大压力,这不单是硅谷银行一家面临的困境。他指,如今决策者试图通过货币政策解决高通胀问题,但忽略了这对金融稳定性的影响。

他说,美国经济目前面临的系统性风险主要还是利率快速上升的影响。许多银行还未公布它们在债券投资组合上的损失,高利率对金融系统的影响尚未完全显现。未来几周或数月,美国和其他地方的银行预计可能遭遇更多动荡。

美国对华态度时硬时缓 学者:“胡萝卜加大

美国对华态度时硬时缓 学者:“胡萝卜加大 国际特稿:多国政府机构禁用卸载防堵 欧美

国际特稿:多国政府机构禁用卸载防堵 欧美 世卫:冠病大流行有望今年结束

世卫:冠病大流行有望今年结束 美国海关:中国向俄提供步枪无人机零件等

美国海关:中国向俄提供步枪无人机零件等  国际刑事法院以战争罪对普京发逮捕令 俄强

国际刑事法院以战争罪对普京发逮捕令 俄强 拜登拟近期与习近平通电话 但未透露具体时

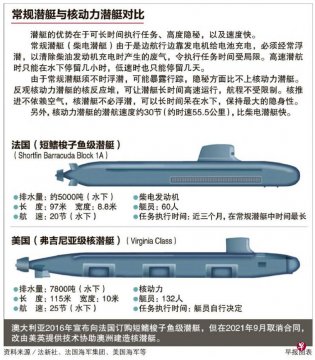

拜登拟近期与习近平通电话 但未透露具体时 达成协议分阶段助澳拥核潜艇 美英澳要抗衡

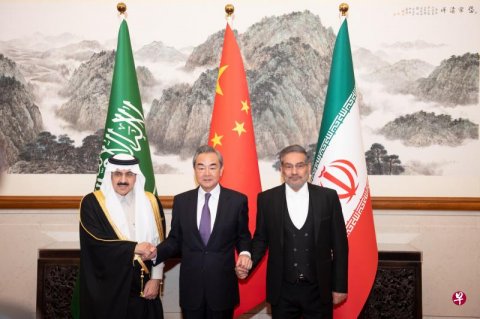

达成协议分阶段助澳拥核潜艇 美英澳要抗衡 美国欢迎伊朗沙特复交 中国促成伊沙修好展

美国欢迎伊朗沙特复交 中国促成伊沙修好展