破产重整的易安财险星期三(7月20日)发布公告,将招募战略投资者,并优先考虑大中型金融机构。原则上,战略投资者最近一年经审计的净资产不低于10亿元人民币(下同,约2亿新元)。

根据澎湃新闻报道,易安财险公告称,本次招募战略投资者旨在实现易安财险重整成功,借助战略投资者在管理、资金等方面的综合优势,有效整合产业资源,优化资产负债结构、公司治理结构,化解相关风险,最终打造资产质量优良、企业治理结构完善、具备可持续盈利能力的企业,以保障债权人、职工等主体的合法权益。

在招募条件方面,公告提出了七点要求。除了应当是依照中国法律设立并有效存续的企业法人、近三年无重大违法违规行为且符合相关保险公司股东资质条件之外,管理人还对战略投资者的主体、资金实力、业务领域以及债权人、员工等权益保障提出了要求。

公告明确,若战略投资者为大中型金融机构,将优先予以考虑。如以联合体报名参与重整投资的,成员数量不超过五家,且大中型金融机构作为主要投资主体,对易安财险的持股比例达到控制类股东要求;联合体需要说明每个成员所充当的角色、分工及职责等情况;联合体各方均应承诺就重整投资涉投资者义务承担连带责任。

对于资金实力,公告指出,战略投资者应当具备足够的资金实力,使用来源合法的自有资金投资。原则上,战略投资者最近一年经审计的净资产应不低于10亿元;持股比例三分之一以上的战略投资者,总资产应不低于100亿元人民币,且净资产不低于总资产的30%。战略投资者应当具有较强资本实力、良好商业信誉、清晰的关联关系和审慎的风险管控能力。

值得注意的是,公告还提出,战略投资者应当与易安财险有良好的业务协同,可为易安财险的健康发展提供资源支持。同时,战略投资者应承诺保障易安财险债权人、员工等相关方的合法权益,自受让易安财险股权之日起五年内不得对外转让,提供的所有文件、资料等,均真实、准确、完整、合法、有效。

易安财险是应中国“互联网+”战略浪潮,经中国保监会批准设立的国内四家专业互联网保险公司之一,2016年2月16日获批开业,注册资本金10亿元,注册地为深圳市。

2020年7月17日,银保监会宣布对易安财险、天安财险等六家机构实施接管,接管期限一年。2021年7月16日,银保监会又宣布,依法延长上述六家机构接管期限一年,至2022年7月16日止。

今年6月29日,银保监会批复同意易安财险破产重整。7月8日,易安财险以其不能清偿到期债务且明显缺乏清偿能力为由,向北京金融法院申请破产重整。

北京金融法院7月15日裁定受理易安财险提出的破产重整申请,并指定易安财险清算组担任管理人。自2022年7月15日起,易安财险依法进入破产重整程序,并将严格按照有关法律法规要求开展后续工作。

天职国际会计师事务所(特殊普通合伙)出具的以2022年3月31日为基准日的《易安财产保险股份有限公司净资产专项审计报告》中资产负债表显示,易安财险资产总计3亿3474万1088.88元,负债合计4亿6191万8737.24元,股东(或所有者)权益合计-1亿2717万7648.36元,账面资产小于负债。

岸田重经济不会放弃与北京对话 学者:中日

岸田重经济不会放弃与北京对话 学者:中日 中国特稿:调控松绑迭出 楼市未见回暖

中国特稿:调控松绑迭出 楼市未见回暖 东南亚华尔资:世界工厂东南亚“智造”中国

东南亚华尔资:世界工厂东南亚“智造”中国 分析:下半年能否走出恶性循环 楼市表现成

分析:下半年能否走出恶性循环 楼市表现成 中国海军039C新型常规潜艇已服役 分析:明

中国海军039C新型常规潜艇已服役 分析:明 上海九区疫情扩散 开展“三天两检”防堵冠

上海九区疫情扩散 开展“三天两检”防堵冠 应对经济及房地产市场下行压力 中国央行注

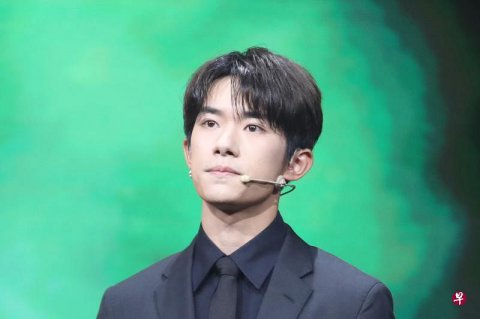

应对经济及房地产市场下行压力 中国央行注 否认走捷径考取编制岗位 易烊千玺决定放弃

否认走捷径考取编制岗位 易烊千玺决定放弃