中国违约房企佳兆业集团星期四(12月19日)寻求香港法院批准召开债权人会议,就130亿美元(约177亿新元)的境外债务重组计划进行表决。

据彭博社报道,虽然法院批准进行投票只是程序性步骤,但该程序是佳兆业争取对其整体债务计划支持的关键一步。

佳兆业及其子公司预计将通过“债务偿还安排”(scheme of arrangement)实施重组。根据律师事务所DLA Piper LLP的说法,在香港,这需要多数债权人投票支持(按价值计算的75%以及按数量计算的50%)。

佳兆业与一个关键的债权人小组今年8月份达成重组支持协议,并在9月份表示,超过75%的债权人支持重组计划。

根据重组方案,佳兆业计划发行新美元票据和强制可转换债券,以重组与佳兆业及其附属公司瑞景有关的现有债务。

报道称,一个可行的计划和明确的时间表也将有助于佳兆业避免被清盘。清盘呈请聆讯将于明年3月31日举行。

2021年发生债券违约的佳兆业曾是中资信用债市场繁荣期的一个标志,该公司去年7月在香港收到债权人提出的清盘呈请。佳兆业正在重组的境外债务规模约130亿美元,是业内债务负担最重的公司之一。

知情人士上个月透露,佳兆业正寻求出售其香港总部办公室,以缓解资金压力。

香港特稿:六大熊猫聚港 卖萌力挺经济

香港特稿:六大熊猫聚港 卖萌力挺经济

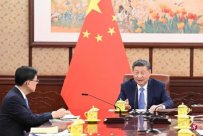

分析:北京满意港府表现 但暗示发展经济仍

分析:北京满意港府表现 但暗示发展经济仍

近40家券商在今年退出香港市场

近40家券商在今年退出香港市场

香港商界对明年经济前景看法审慎

香港商界对明年经济前景看法审慎