撰文 / 周梦婷

编辑 / 孙月

万亿规模的南京银行,突然成为了舆论关注的焦点。

从行长林静然突然离职,次日股价闪崩,到西部证券首席对其判断的发酵,南京银行陷入了一波又一波的舆论漩涡。在向媒体澄清了两次“公司经营管理一切正常”之后,7月1日晚间,南京银行再次发公告表示,“公司经营管理一切正常”,相关信息为恶意造谣,并表示,已经向公安机关报了案,将依法追究相关主体的法律责任。

然而,在这舆论漩涡背后,投资者也嗅到了某种意外或者反常的气息。首先林静然辞任南京银行行长后的就职走向,从一位万亿银行的正职行长职务,被安排至规模仅千亿的集团副职,这一人事调整,颇显意外。

紧随而来的还有南京银行突然更换公章,以及随后又删除的更换公章公告,再加上林静然辞职当天,出身于四大资产管理公司之一的邓智毅被任命为南京市人民政府副市长(挂职),同时协助负责处置金融风险以及分管南京银行,这一系列事件的相继发生,也让投资者产生了某种不安的情绪,并反映到了资本市场。6月30日,南京银行的股价盘中一度逼近跌停。

而西部证券首席在微信群发表的关于南京银行的一些判断与风险提示的观点,给风声鹤唳的投资者更增加了一些恐慌心理,以致南京银行报案,西部证券开除涉事人员。

但是,受传言困扰的南京银行,会安然走出旋涡吗?

突然离职的行长

蝴蝶抖动的翅膀,掀起了一场风暴。此次风暴的源头,正是南京银行行长的突然离职。

6月29日,南京银行发布公告称,董事、行长林静然因工作需要、另有任用,向该行董事会提交了辞职报告,辞去南京银行董事、行长、财务负责人等一系列职务,南京银行行长职责暂由董事长胡升荣代为履行。

然而,林静然辞职南京银行之后的职务走向,颇令人意外。7月1日,南京东南国资投资集团有限公司(下称“东南集团”)领导一栏,林静然赫然在列,显示他为东南集团副董事长、党委委员(保留市管企业正职待遇)。

截至2021年一季度末,南京银行的总资产规模已达到1.88万亿元;东南集团官网显示,截至2021年末,其集团总资产仅为1896亿元,与南京银行的资产规模相差了近10倍。

从一位万亿银行行长的正职职务,再到规模仅千亿元的集团副董事长的职务,林静然的这一职务调整,着实让投资者感到疑惑不解。

东南集团官网显示,东南集团成立于2014年,是南京市委市政府为加快河西新城、 南部新城、仙林大学城、麒麟科创园等江南功能区发展设立的市属国有独资公司。旗下业务板块包括公寓租赁、基金投资及工程建设。

公开资料显示,林静然出生于1974年,工商管理硕士,正高级经济师,曾在中国银行、民生银行等多家银行担任过重要职务,拥有丰富的银行管理经验。

从南京银行辞职前,林静然在该行的职务包括党委副书记、行长、执行董事、财务负责人,同时还担任江苏省工商业联合会副主席,江苏省银行业协会理事、常务理事、副会长,南京市第十六届人民代表大会代表等多个职务。

林静然的“意外”离职,也引发了投资者对南京银行“用脚投票”。林静然公开离职次日,也就是6月30日,南京银行的股价在早盘一度逼近跌停,截至当日收盘,南京银行最终跌幅为6.46%,报价10.42元/股,74亿元市值灰飞烟灭。

对此,南京银行方面表示:“我们也在密切关注资本市场最新动向,相关信息请查询我行公告,目前我行经营一切正常,没有进一步的信息。”

处理“坏账”的副市长和更换的公章

然而,事情的走向却出乎南京银行的意料,行长的离职,仅仅是南京银行陷入舆论风波的起点,此后发生的一系列事件,再次将南京银行推向舆论的聚光灯下。

巧合的是,在南京银行行长林静然辞职当天,南京市突然任命了一位来自资产管理公司的副市长。

6月29日,“南京人大”微信公众号显示,邓智毅被任命为南京市人民政府副市长(挂职),协助负责处置金融风险,同时还协助分管南京银行等,这也为南京银行陷入舆论漩涡再添了“一把火”。

邓智毅履历显示,他于1988年参加工作,曾在央行资金管理司、计划资金司、货币政策司等部门任职,后来又在原银监会银行监管部门担任过诸多重要职务。

2018年8月,邓智毅出任中国东方资产管理股份有限公司(以下简称“东方资产”)执行董事、总裁,今年4月还代为履行东方资产董事长职责两月余。从其履历看,邓智毅是处理银行“坏账”的专家。

东方资产是财政部、社保基金理事会共同发起设立的中央金融企业,四大资产管理公司之一。截至2021年末,东方资产合并总资产达12057.93亿元,所有者权益为1574.49亿元。

而南京银行更换公章,以及离奇消失的更换公章公告,则将南京银行进一步推向了舆论旋涡的中心。

据每日经济新闻报道,7月1日,南京银行官网发布关于启用“南京银行股份有限公司”新公章的公告,据公告,因“南京银行股份有限公司”印章使用年限较长、磨损严重,为便于各项工作顺利开展,决定更换印章。自2022年7月1日起,启用“南京银行股份有限公司”新章,原印章于同日作废销毁。新印章名称不变,并已在南京市公安局玄武分局完成备案登记。

据银行业人士和律师说法,企业更换印章一般与旧章出现问题或内控管理有关,但并不能以此作为判断企业现状的依据。

离奇的是,当前《财经天下》周刊在南京银行官网已无法找到这条公告,疑似被删除。

券商分析师“走火”

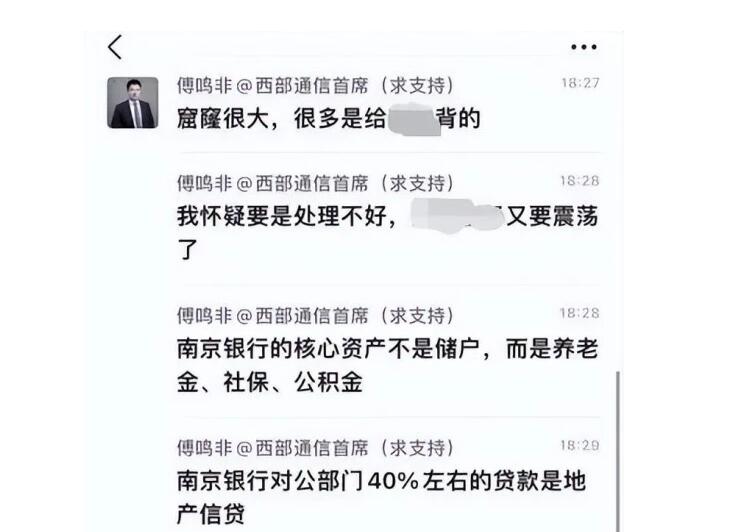

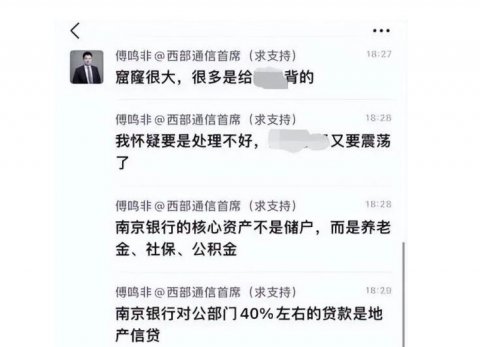

祸不单行,围绕着南京银行的离奇事件一件接着一件。7月1日,西部证券通信首席傅鸣非发表的关于南京银行的观点,彻底“激怒”了处在舆论旋涡中的南京银行。

7月1日,一则涉及南京银行的群聊记录在社交媒体快速发酵,交流内容为西部证券通信首席傅鸣非关于南京银行的一些判断与风险提示。

再加上近两日南京银行行长辞任、启用新章,以及邓智毅的走马上任等等事件结合在一起,也似乎为傅鸣非的上述言论提供了“佐证”。

一时间舆论哗然,又将南京银行推上了风口浪尖。7月1日,“南京银行行长林静然辞任”、“南京银行启用新章”、“南京银行”等词条纷纷登上微博热搜,一时间关于南京银行被引发了众多猜测和联想,傅明非本人也陷入舆论漩涡。

紧接着,傅明非在朋友圈发声明致歉。傅明非称,涉及本人的群聊记录未征得其同意而向外传播,同时表示,该群也不是专业讨论的群,里面的内容并非是其个人专业研究范围,也未经证实,与事实相差很大。

致歉声明对受该群聊记录传播影响的南京银行,深表遗憾和歉意。

资料显示,傅明非学历为硕士研究生,现为西部证券通信行业分析师。2020年8月至2021年11月,曾任职于民生证券,于今年2月份才加入西部证券,此前也未专注于银行业研究。

据悉,傅鸣非系西部证券研发中心试用期员工,并非银行行业研究员,也未经授权对银行行业进行研究。

傅明非本人也为自己的言论付出了代价。针对通信首席傅鸣对南京银行的不当言论,西部证券已对傅明鸣非进行合规问责,并已解除公司与其在2022年2月18日签订的劳动合同。

城商行龙头成色几何?

公开资料显示,南京银行成立于1996年2月8日,是一家具有独立法人资格的股份制商业银行,实行一级法人体制。南京银行历经两次更名,先后于2001年、2005年引入国际金融公司和法国巴黎银行入股,于2007年成功上市,是首家在上交所主板上市的城商行,同时也是A股六大万亿城商行之一。

南京银行作为城商行龙头,发展势头一直较猛,但伴随而至的还有资金管控方面存在的问题。

业绩方面,南京银行近年来业绩稳健增长。2019年至2021年,南京银行的营业收入分别为324.42亿元、344.65亿元、409.25亿元;净利润分别为124.53亿元、131.01亿元、158.57亿元。

最重要的是,作为衡量银行资产质量重要指标的不良贷款率,南京银行多年以来也一直保持在1%以下。数据显示,2019年至2021年,南京银行平均不良贷款率分别为0.89%、0.90%、0.91%。

在业绩亮丽的背后,南京银行因为贷款资金用途监管不严等原因,屡收罚单。

根据银保监官网信息,2017年至今,南京银行及分行共受到41次行政处罚,其中贷款及同业资金管控问题占五成,明确写明资金违规流向房产、地产、证券等限制性领域的处罚次数达12次。

而南京银行的住房抵押贷款占个贷的比例一直较高,2018年至2020年,皆在37%以上。到了2021年,这一数据即使有所下滑,但依旧达到了35%以上。截至2021年末,南京银行住房抵押贷款余额为835.40亿元,占个人贷款余额的35.8%。从对公贷款来看,南京银行2021年的对公贷款合计5439.43亿元,投向房地产的贷款占比达到了6.88%。

此次陷入舆论风波的南京银行,到底是银行经营出了问题,还是投资者虚惊一场,也许不久就会水落石出。

下午察:香港的变与不变

下午察:香港的变与不变 李显龙王瑞杰分别致函习近平李家超 贺香港

李显龙王瑞杰分别致函习近平李家超 贺香港 新闻人间:在浮沉间的 珍宝与香港

新闻人间:在浮沉间的 珍宝与香港 特稿:不同世代港人看香港回归25年

特稿:不同世代港人看香港回归25年 行长突然离职引发连锁反应 漩涡中的南京银

行长突然离职引发连锁反应 漩涡中的南京银 台风导致工程船香港西南断裂 30船员失踪三

台风导致工程船香港西南断裂 30船员失踪三 港警采最高护送级别为习近平车队“护驾”

港警采最高护送级别为习近平车队“护驾” “酒店隔离五天居家检疫两天” 香港考虑放

“酒店隔离五天居家检疫两天” 香港考虑放