港人65岁可取回已供款多年的强积金,又有资格买特区政府发行的银色债券。在第四波冠病疫情肆虐及全球低息环境下,65岁的港人更须作精明选择。

特稿

易锐民

对香港人来说65岁很重要,因为踏进65岁,可取回已供款多年的强积金,又符合资格买特区政府发行的银色债券。在第四波冠病疫情肆虐及全球低息环境下,65岁的港人更必须作精明选择。

近来愈来愈多港人要求港府放宽无须到65岁才可取回强积金,但港府多次回应:强积金制度的初心是退休保障,不认同因为一时之急容许港人提款。

另一方面,港府发行第五批银色债券明天截止申请,多家银行均表示认购反应热烈。渣打银行透露,每日平均认购申请较去年多逾1.1倍,客户平均认购金额上升逾1.5倍。

中银香港更称,经该行认购的金额及人数已突破历史纪录,当中金额是过往四年之总和;而每人平均认购手数则增加一倍至逾25手,即25万港元(4.3万新元)。

今年银债获港府提供的保底息上调至3.5%。虽然同样是港府的变相“派钱”,银债与iBond不同,一方面银债的保证回报更高,同时不设二手市场交易。

施罗德昨发布2020年环球投资者研究,访问了全球2.3万名投资者,包括500名港人。当中,45%港人表示,对退休的入息有可能不足而感到忧虑,较去年上升5%。

44%的香港投资者表示,个人投资或将是他们退休后的主要稳定收入来源。当中有42%表示,会以此方式赚取浮动的收入,而41%则表示会以同样方式赚取固定收入。

施罗德(香港)机构业务主管李世贤认为,港人在选择退休投资方案时,除了需考虑风险和回报外,也需留意所涉及的年期,长寿者或需考虑可提供终身入息的投资方案。

事实上,随着人口老化,加上预期寿命延长和生育率极低,适龄的工作人口相对减少,使公共财政和个人供养父母的担子随之加重,港府正积极研究如何预先迎接人口结构改变。

学者一直认为,港府现有的长者综合援助、高龄津贴及长者生活津贴,皆是杯水车薪的长者福利,不但无法补足强积金的制度缺憾,也未能为全港市民提供老有所依的退休保障。

早前港府推出第七批通胀挂钩债券(iBond)供港人认购时,碰巧蚂蚁集团也在这个时间招股,结果大部分人全力认购蚂蚁而放弃了iBond。蚂蚁上市触礁后,认购iBond时机已过。

最终,认购iBond的港人大部分是小注,只获分配三手或四手,区区数万港元的iBond,又只获保底息2%,从理财角度来看,其实真的没大意义。因此,又有不少人在上市首日就沽出了。

65岁或以上的港人就不同了,可以选择认购银债。专家建议,成功认购者应持有至最后,即是在三年后去领取那3.5%利息,等于叙作了一笔较高息的三年期港元存款。

正当未到65岁的港人在羡慕长者的财务安排时,据专家积金评级(MPF Rating)的最新统计,11月份的香港强积金平均回报,原来急升超过6%,创下了九年来最大单月涨幅。

另外,据骏隆强积金表现指数显示,强积金自20年前推行至今,平均年度化回报率扣除收费后为4.2%,当中股票基金达5.8%、混合资产基金有4%,而固定收益基金则只有1.2%。

骏隆集团执行董事王玉麟表示,强积金与投资市况并不一定成正比,以今年为例,许多成员误以为强积金市场年内录得亏损,而实际上其平均回报达8.1%,而恒指年内下跌3.6%。

香港精算学会早前则发表报告指出,至2040年强积金市场规模将由目前1万亿港元,或增至3.6万至4.1万亿;于2040年之前,每名强积金成员平均账户结余料可达140万元。

该学会又指出,未来20年,若港人每月供款1700元,平均净回报率将为4%。根据这一假设,以20岁男子于65岁退休时计算,其强积金户口价值可达250万元。

其实,港府早前已宣布放宽强积金基金投资大陆A股的10%限制,若港人看好中国经济,其实可将个人强积金转至投资A股基金。

增多项豁免行为 港府修订版权法

增多项豁免行为 港府修订版权法 戴庆成: 港府强烈反驳美国会报告

戴庆成: 港府强烈反驳美国会报告 港机场分开管理大陆及其他地点旅客

港机场分开管理大陆及其他地点旅客 港第三季经济增幅料低于上半年

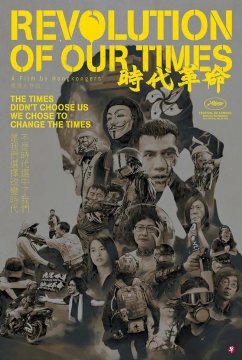

港第三季经济增幅料低于上半年 《时代革命》夺金马奖最佳纪录片奖

《时代革命》夺金马奖最佳纪录片奖 香港机场两旅客 被验出感染南非新变种病毒

香港机场两旅客 被验出感染南非新变种病毒 分析:陆港通关很快实现

分析:陆港通关很快实现 大陆专家团抵港考察防疫抗疫措施

大陆专家团抵港考察防疫抗疫措施